Rechnungsvorlage für eine EU-Lieferung

Wer eine Rechnung für eine EU-Lieferung, also eine sogenannte innergemeinschaftliche Lieferung schreiben möchte, muss dabei einige wichtige Punkte beachten. Denn eine solche Rechnung unterscheidet sich von der „normalen“ Rechnung, die Sie an einen Kunden im Inland stellen würden. Doch mit unserer Rechnungsvorlage für eine EU-Lieferung umgehen Sie alle Fallstricke. Die Vorlage stellen wir Ihnen kostenlos zum Download zur Verfügung. Anschließend ergänzen Sie einfach alle notwendigen Angaben und versenden die Rechnung an Ihren Kunden im EU-Ausland.

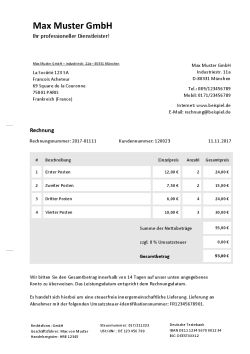

Kostenlose Rechnungsvorlage

Wann ist eine innergemeinschaftliche Lieferung umsatzsteuerfrei?

Gewerbetreibende, die innerhalb der Europäischen Union über die Grenze hinweg Waren liefern, müssen auch in Hinblick auf die Umsatzsteuer einiges beachten. Unter gewissen Voraussetzungen fällt für diese Transaktionen in Deutschland keine Umsatzsteuer an. Die Vorsteuer darf trotzdem vom Finanzamt zurückverlangt werden. Dafür müssen allerdings wenigstens folgende vier Bedingungen erfüllt sein:

Wann muss für eine innergemeinschaftliche Lieferung keine Umsatzsteuer auf einer Rechnung ausgewiesen werden?

Hinsichtlich der Umsatzsteuer ist einiges zu beachten, wenn Sie innerhalb der Europäischen Union über die deutschen Grenzen hinweg Waren an Ihre Kunden liefern. Es gibt zum Beispiel bestimmte Voraussetzungen unter denen für Transaktionen solcher Art keine Umsatzsteuer anfällt. Dennoch darf in solchen Fällen die Vorsteuer beim Finanzamt geltend gemacht werden. Hierfür ist es aber wichtig, dass zumindest die nachfolgenden Bedingungen erfüllt sind:

- Die Ware, die in Rechnung gestellt wird, muss tatsächlich (und zwar körperlich) in den betreffenden Mitgliedsstaat der EU gelangen.

- Der Kunde muss selbst Unternehmen sein und kann zum Zeitpunkt des Kaufs diese Unternehmereigenschaft durch eine gültige Umsatzsteuer-Identifikationsnummer nachweisen. Sie müssen sich als Lieferant von der Gültigkeit dieser Nummer überzeugen, sofern Sie nicht die Steuerschuld im gegensätzlichen Fall übernehmen wollen. Die Prüfung der Nummer ist mithilfe eines Online-Verfahrens beim Bundeszentralamt für Steuern möglich.

- Der Kunde muss die Ware für sein eigenes Unternehmen erworben haben. Hierfür dürfen Sie als deutscher Lieferant immer dann ausgehen, wenn Ihnen ein ausländischer Geschäftspartner eine gültige Umsatzsteuer-ID nennt.

- Der Erwerb der Ware muss in dem betreffenden EU-Mitgliedsstaat dessen Vorschriften über die Umsatzbesteuerung unterworfen sein. Der Kunde muss also verpflichtet sein, für die Ware in seinem Land Umsatzsteuer zu entrichten. Auch hierauf dürfen Sie bei Nennung einer Umsatzsteuer-ID vertrauen.

Diese 4 Punkte sind die sogenannten materiellen Voraussetzungen für innergemeinschaftliche umsatzsteuerfreie Lieferungen. Die Rechtsgrundlagen hierfür finden sich in §§ 4 Nr. 1 Buchstabe b und 6a UStG sowie die §§ 17a bis 17 c UStDV wieder. Darüber hinaus gibt es die sogenannten formalen Voraussetzungen. Sie müssen erfüllt sein, um dem Finanzamt die Prüfung der Einhaltung der materiellen Voraussetzungen zu ermöglichen. Hierbei handelt es sich um die beleg- und buchmäßigen Pflichten des Verkäufers. Sie sind in den Abschnitten 6a.1. bis 6a.8. UStAE dargelegt.

Diese formalen Voraussetzungen sind von Ihnen für eine umsatzsteuerfreie EU-Lieferung zu erfüllen

Zunächst müssen Sie nach §§ 17a bis 17c UStDV nachweisen, dass die Ware tatsächlich in den anderen Mitgliedsstaat gelangt ist. Hierzu können zum Beispiel ein Frachtbrief, eine Versandbestätigung. Befördern Sie oder Ihr Kunde die Ware selbst ins Ausland, muss Ihnen der Kunde zum Nachweis des Erhalts eine sogenannte Gelangensbestätigung ausstellen. Der Nachweis für die

Die zweite formale Anforderung besteht in der Aufzeichnung der Umsatzsteuer-ID des Kunden sowie von dessen Geschäftszweig. Beide Angaben müssen laut § 17c UStDV zur Erfüllung der Anforderung leicht nachprüfbar aus Ihrer Buchhaltung hervorgehen. Die einfachste Möglichkeit hierzu wäre, die betreffenden Informationen im Buchungssatz des betreffenden Geschäftsfalls zu hinterlegen.

Wann handelt es sich nicht um eine umsatzsteuerfreie innergemeinschaftliche Lieferung?

Insgesamt sind die gesetzlichen Regelungen zu umsatzsteuerfreien innergemeinschaftlichen Lieferungen als recht komplex zu bezeichnen. Wenden Sie sich daher in solchen Fällen am besten stets an ihren Steuerberater. Grundsätzlich handelt es sich nicht um eine umsatzsteuerfreie Lieferung, wenn Ihr Kunde kein Unternehmer ist bzw. nicht als Unternehmer tätig wird. Hiervon gehen Sie am besten immer aus, wenn Ihnen Ihr Kunde aus dem Ausland keine Umsatzsteuer-ID mitteilt. In diesem Fall wickeln Sie den Verkauf also einfach so ab, als handelte es ich um einen Kunden aus dem Inland. Sie weisen also die Umsatzsteuer wie gewohnt aus, berechnen deren Betrag und führen Sie an das deutsche Finanzamt ab. Es gibt allerdings eine Ausnahme: Neue PKW dürfen auch an private Kunden umsatzsteuerfrei ins europäische Ausland geliefert werden.

Erstellen Sie eine Rechnung für Dienstleistungen, kommt das gänzlich anders gelagerte Reverse-Charge-Verfahren zur Anwendung. Hier ist der Rechnungsempfänger verpflichtet zu prüfen, ob die Leistung in seinem Staat umsatzsteuerpflichtig ist. Ist dies der Fall muss der Kunde die Umsatzsteuer an das zuständige Finanzamt in seinem Staat abführen. Als deutscher Leistungserbringer erstellen Sie in diesem Fall eine Rechnung ohne Umsatzsteuer, auf der Sie auf das Reverse-Charge-Verfahren hinweisen. Diese Regelung greift jedoch zumeist nur dann, wenn der Rechnungsempfänger ein Unternehmer ist.

Was ist bei der Ausstellung einer Rechnung für eine EU-Lieferung sonst zu beachten?

Auch die Rechnung für eine EU-Lieferung muss, abgesehen von den oben erläuterten Besonderheiten, zwingend einige Angaben enthalten, die in § 14 UStG dargelegt sind, ergänzt durch Angaben, die in Abschnitt 14a.1. UStAE erklärt werden. In jedem Fall enthalten sein müssen die deutsche und ausländische Umsatzsteuer-ID des Lieferanten und des Kunden.

Außerdem muss ein Hinweis auf die Steuerfreiheit der Lieferung auf der Rechnung vorhanden sein.

Nicht zuletzt muss die Rechnung spätestens bis zum 15. des Folgemonats, in dem der Umsatz realisiert wurde, gestellt werden.