Rechnung für Barzahlung einfach online erstellen

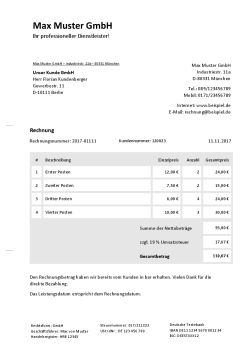

Mit unserer kostenlosen Rechnungsvorlage und unserem Online-Editor für Barzahlungen können Sie jetzt ganz unkompliziert eine Rechnung erstellen. Unsere Mustervorlage enthält alle Pflichtangaben und darüber hinaus eine Beispielformulierung.

Die Erstellung der Rechnung über unseren Online-Editor ist kostenlos und lässt sich anschließen bequem als PDF downloaden.

Rechnung schreiben bei Barzahlung

Barzahlung erfreut sich bei vielen alltäglichen Geschäften weiterhin großer Beliebtheit und stellt weder für den Kunden noch für den Verkäufer eine große Herausforderung dar. Etwas komplizierter gestaltet sich die Sache jedoch, wenn größere Geschäfte in bar beglichen werden. Rechnungen für Bargeschäfte unterliegen dabei besonderen Anforderungen, die wir Ihnen nachfolgend näher bringen möchten.

Kostenlose Rechnungsvorlage

Rechnung schreiben bei Barzahlung

Barzahlung erfreut sich bei vielen alltäglichen Geschäften weiterhin großer Beliebtheit und stellt weder für den Kunden noch für den Verkäufer eine große Herausforderung dar. Etwas komplizierter gestaltet sich die Sache jedoch, wenn größere Geschäfte in bar beglichen werden. Rechnungen für Bargeschäfte unterliegen dabei besonderen Anforderungen, die wir Ihnen nachfolgend näher bringen möchten.

Bargeschäfte – die Vorteile

Eine schnelle und unkomplizierte Abwicklung sind die großen Vorteile eines Bargeschäfts. Egal ob Dienstleister oder Lieferant, Sie müssen nicht auf Ihr Geld warten und sonst so wichtige Punkte wie Kreditwürdigkeit und Bonität spielen bei dieser Art von Abwicklung keine Rolle. Für den Kunden liegen die Vorteile ebenfalls auf der Hand. Der Aufwand, selbst kleinere Beträge zu überweisen, entfällt komplett und darüber hinaus kann der Kunde weitestgehend anonym bleiben, ohne dass er auf Kreditwürdigkeit oder ähnliches überprüft wird.

Bargeschäfte – die Nachteile

Die Gefahren, dass Lieferungen oder Dienstleistungen mit Falschgeld bezahlt werden oder der Lieferant mit dem Geldwäschegesetz in Berührung kommt sind unbestritten, jedoch zumeist unwahrscheinlich. Insbesondere Falschgeld ist in Deutschland nicht sonderlich verbreitet und sofern Sie sich nicht auf dem Finanzdienstleistungssektor bewegen, haben Sie gemäß Geldwäschegesetz erst bei Bargeschäften über 15.000 Euro besondere Vorkehrungen zu treffen. Nachteilig für den Kunden könnte ein eventuell fehlender Nachweis der Zahlung sein. Sollte dem Finanzamt die Rechnung nicht vorgelegt werden können, oder erkennt dieses die Rechnung aufgrund eines Fehlers nicht an, ist ein Steuerabzug selbstverständlich nicht möglich.

Rechnungen über Bargeschäft – das sind die Anforderungen

Für jede Art von Rechnungen gelten die gleichen Mindestanforderungen wie sie im UstG (§14 Abs. 4) festgehalten sind. Es ist also erst einmal vollkommen unerheblich, auf welche Weise die Rechnung bezahlt wird oder wurde. Die Mindestanforderungen sind auch bei Geschäften ohne erhobener und abgeführter Umsatzsteuer zu beachten.

Folgende Mindestangaben muss die Rechnung enthalten:

- Name und Anschrift beider Parteien

- Informationen zu den gelieferten Waren oder der Dienstleistung

- Rechnungs- und Lieferdatum

- Fortlaufende Rechnungsnummer

- Steuernummer des Rechungsstellers

- Nettobetrag, Mehrwertsteuersatz und als Summe ausgewiesen

Wenn Sie Kleinunternehmer sind und deshalb umsatzsteuerbefreit sind, müssen Sie dies in der Rechnung aufführen. Ist der Rechnungsbetrag kleiner als 250 Euro greifen so genannte Erleichterungsvorschriften, wie sie in § 33 UStDV festgehalten sind.

Eine Rechnung für Bargeschäfte hebt sich oftmals dadurch von anderen Abwicklungsarten ab, dass diese gleichbedeutend mit einer Quittung ist. Steuer- und Zivilrechtlich fällt dieser Fakt jedoch nicht ins Gewicht. Der Empfang des auf der Rechnung ausgewiesenen Betrags kann entweder handschriftlich oder – professioneller – in einem auf der Rechnung befindlichen, entsprechenden Abschnitt inklusive Firmenstempel quittiert wird. Wichtig ist hierbei noch die Unterschrift des Mitarbeiters, welcher den Betrag in Empfang genommen hat.

Bargeschäfte – hier sollten Sie Vorsicht walten lassen

Bargeschäfte für so genannte haushaltsnahe Dienstleistungen sind oftmals kritisch. Das Finanzamt verweigert des Öfteren den Steuerabzug, wenn beispielsweise Handwerkerleistungen in bar beglichen werden. Auch eine, allen Anforderungen entsprechende Rechnung hilft dann nicht viel weiter. Das Finanzamt beruft sich dabei auf $ 35a EStG. Dieses Gesetz schreibt die unbare Begleichung einer solchen Rechnung zwingend vor.

Bargeschäfte bei innergemeinschaftlichen Lieferungen

Bei Bargeschäften mit Geschäftspartnern aus dem Ausland gelten die gleichen Anforderungen an die Rechnungsstellung. Neben der Quittierung des Geldempfangs auf der Rechnung wird jedoch empfohlen, den Zeitpunkt des Geldempfangs noch einmal explizit festzuhalten. Kleinere Zusätze wie beispielsweise „am heutigen Tag“ bzw. die erneute Angabe des Datums reichen hierfür aus.

Umsatzsteuerfreie innergemeinschaftliche Leistungen

Liegt eine umsatzsteuerbefreite innergemeinschaftliche Lieferung vor, so müssen die Voraussetzungen zwingend dokumentiert werden. Das heißt, dass der Käufer eine Gelangensbestätigung vorlegen muss. Zusätzlich müssen die Umsatzsteuer-Identifikationsnummer und der Gewerbezweig buchhalterisch erfasst werden. In Bezug auf die Gelangensbestätigung ist eine Absichtserklärung des Käufers, dass die Ware unverzüglich in ein anderes EU-Mitgliedsland befördert wird. Für regelmäßige Geschäfte dieser Art empfiehlt sich die Verwendung entsprechender Vordrucke und Formulare, die vom Kunden lediglich noch ausgefüllt und unterschrieben werden müssen.

Die Erleichterungsvorschriften gelten hier bis zu einer Grenze von 500 Euro und sind selbstverständlich auch für die Barabwicklung gültig. Um einen Nachweis über die tatsächliche Vereinnahmung zu haben, sollte die Quittung vom Kunden gegengezeichnet werden.

Das Risiko, dass das Finanzamt die umsatzsteuerfreie innergemeinschaftliche Leistung nicht anerkennt trägt in jedem Fall der Käufer. Ist dies der Fall, muss die Umsatzsteuer von dem deutschen Verkäufer beglichen werden.